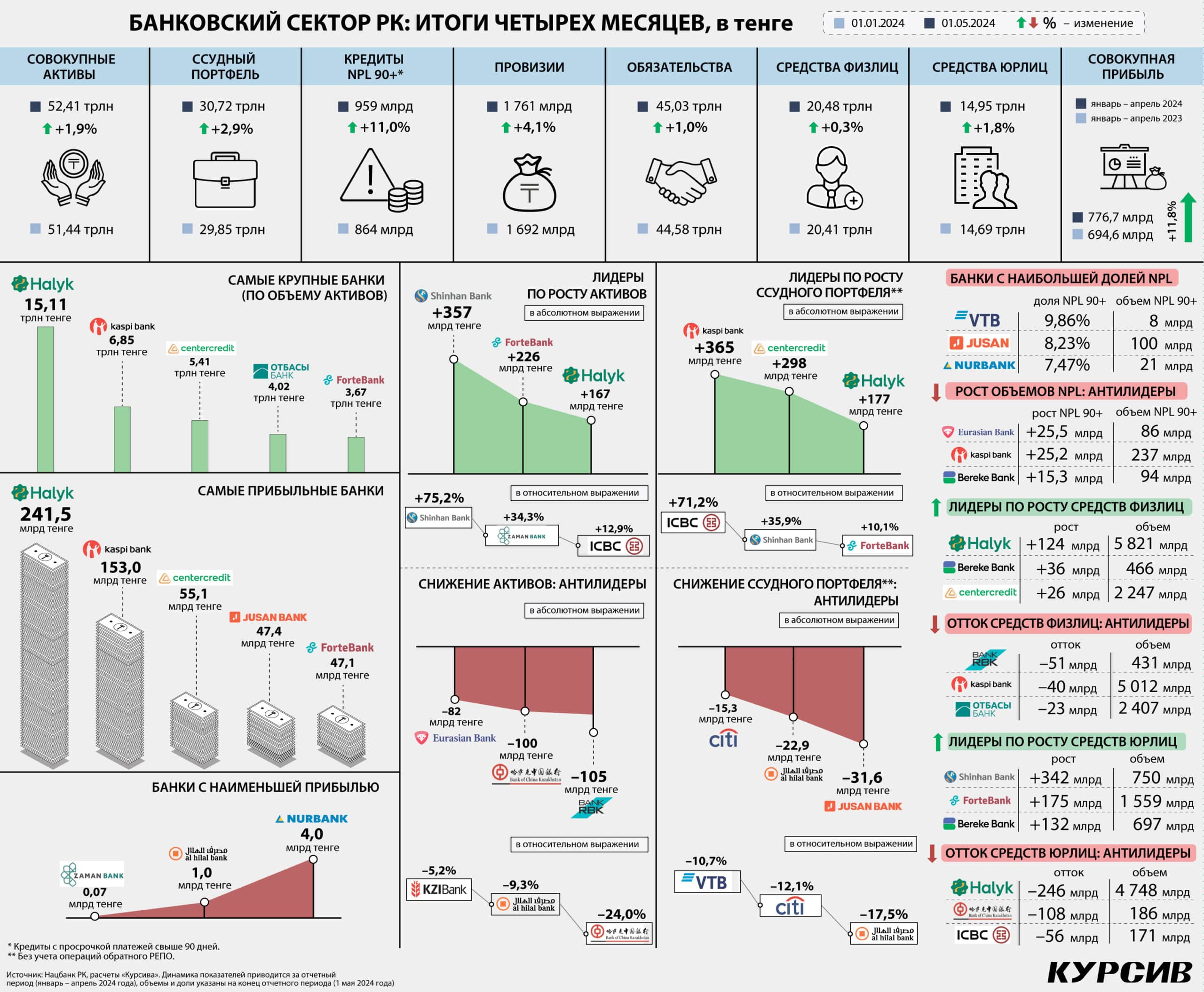

По итогам четырёх месяцев текущего года лидерство по приросту активов в отечественном банковском секторе захватил некогда скромный корейский Шинхан. «Курсив» изучил , какие ещё изменения в расстановке сил на банковском рынке вытекают из свежеопубликованной статистики.

Средства юрлиц

В апрельской отчетности казахстанских БВУ обращает на себя внимание значительный отток средств юрлиц из банковской системы: за месяц совокупные остатки на счетах бизнес-клиентов сократились на 533 млрд тенге, или на 3,4% (данные Нацбанка, расчеты «Курсива»). Частично просадка объясняется укреплением тенге к доллару на 1,1% за месяц: в иностранной валюте размещена примерно четверть портфеля корпоративных вкладов. Однако основной причиной снижения стали физические оттоки.

С наибольшим снижением средств корпоративных клиентов в апреле столкнулся Халык, где размещённая юрлицами ликвидность уменьшилась на 467 млрд тенге, или сразу на 9,0% за месяц. Впрочем, 182 млрд тенге из этой суммы нельзя считать клиентскими оттоками, поскольку «клиентом» в данном случае выступал Казахстанский фонд устойчивости (КФУ, «дочка» Нацбанка), а сам льготный вклад от государства (изначально в размере 250 млрд тенге на 10 лет под 5,5% годовых) был размещен ещё в 2015 году в рамках спасения (утопического) БТА путём его слияния с Казкомом (который через два года тоже пришлось спасать). В 2017-м, когда Халык купил Казком, этот «оздоровительный» депозит перешел на баланс покупателя, причём ставка по нему была снижена фактически до бесплатной (0,1% годовых), а срок продлен до 2037 года.

В прошлом году Халык досрочно вернул КФУ 68 млрд тенге, а в апреле этого года погасил долг полностью. С одной стороны, тем самым банк лишил себя длинной и практически дармовой ликвидности. С другой – избавившись от груза госпомощи, владельцы Халыка развязали себе руки в вопросе определения размера дивидендов. Точнее, теперь Халыку при выплате дивидендов не нужно направлять пропорциональную часть от этой суммы на погашение госпомощи, как того требуют новые правила, действующие в Казахстане с апреля прошлого года.

Таким образом, в структуре апрельских корпоративных оттоков Халыка 182 млрд тенге пришлось на возврат госденег и ещё 285 млрд тенге составили номинальные (без учета курсовой переоценки) клиентские нетто-оттоки. При этом прочие обязательства банка (итого обязательства за минусом средств юрлиц и физлиц) в апреле выросли на 304 млрд тенге. Видимо, банк привлекал ликвидность на рынке, чтобы заместить просевший корпоративный портфель. А в конце мая совет директоров Халыка принял решение о выпуске облигаций на сумму 290 млрд тенге. Информация об этом появилась на KASE 4 июня, сроки и доходность бумаг в сообщении не указаны.

Помимо Халыка средства юрлиц в апреле снизились у девяти банков (из 21 действующего). Заметно просел портфель у Kaspi (–128 млрд тенге за месяц). Отрицательную динамику показали также БЦК (–70 млрд), Алтын (–37 млрд), Jusan (–25 млрд), ТПБ Китая (–24 млрд) и Bank RBK (–19 млрд). Среди банков, фиксировавших притоки, больше всех прибавил готовящийся к смене акционеров Bereke (+74 млрд).

За период с начала года средства юрлиц в секторе увеличились на 270 млрд тенге, или на 1,8% (при этом тенге укрепился к доллару на 2,8%, то есть реальный нетто-приток был выше номинального). Лидирует в ренкинге корейский Шинхан (+342 млрд тенге за четыре месяца). За последний год с небольшим портфель бизнес-вкладов в этом банке вырос в 15 раз, с 51 млрд тенге на 1 февраля 2023-го до 750 млрд на 1 мая 2024-го (в основном за счёт миграции капитала крупного корейского бизнеса из подсанкционной России). Сейчас по размеру корпоративного портфеля Шинхан уступает только Халыку, БЦК, Forte, Евразийскому и американскому Сити. Далее в ренкинге идут Forte (+175 млрд тенге) и Bereke (+132 млрд). На сумму свыше 50 млрд тенге приросли неуниверсальный Отбасы (+70 млрд) и Freedom (+53 млрд).

Наоборот, наибольшее снижение средств юрлиц с начала года произошло у Халыка (–246 млрд тенге). В тройку аутсайдеров вошли также китайские Банк Китая (–108 млрд) и ТПБ (–56 млрд). Из крупных игроков, помимо Халыка, отрицательную динамику демонстрируют Bank RBK (–39 млрд), Jusan (–29 млрд) и Сити (–28 млрд).

Средства физлиц

Розничные средства в системе в апреле увеличились на 192 млрд тенге, или на 0,95%. Население в этом месяце предпочитало нести деньги главным образом в Халык (+107 млрд) и Kaspi (+68 млрд). Нарастить портфель вкладов физлиц удалось также Forte (+37 млрд тенге за месяц), БЦК (+30 млрд), Bereke (+13 млрд) и Freedom (+12 млрд). С оттоками столкнулись Евразийский (–34 млрд), Bank RBK (–16 млрд) и Нурбанк (–8 млрд).

По итогам четырёх месяцев динамика совокупного розничного портфеля впервые с начала года вышла в плюс: прирост за январь – апрель составил 71 млрд тенге, или 0,3%. Больше всех прибавил Халык (+124 млрд тенге). За ним расположились Bereke (+36 млрд), БЦК (+26 млрд), Хоум Кредит (+19 млрд), Forte (+13 млрд) и подсанкционный ВТБ (+9 млрд). Что касается аутсайдеров ренкинга, то ими среди универсальных игроков пока являются Bank RBK (–51 млрд тенге с начала года), Kaspi (–40 млрд), Нурбанк (–15 млрд) и Евразийский (–15 млрд).

Активы

Активы сектора в апреле просели на 514 млрд тенге, или на 1,0%. Худшую динамику показал Халык (–294 млрд тенге за месяц). Заметно снизились активы у Jusan (–147 млрд) и БЦК (–139 млрд). На изменение в Jusan, скорее всего, повлияло апрельское досрочное погашение облигаций номинальной стоимостью 100 млрд тенге. Эти бумаги были куплены фондом «Самрук-Казына» по решению единственного акционера (то есть правительства) в конце 2020 года, когда Jusan приобретал у Галимжана Есенова якобы сильно проблемный АТФ и запросил для этой сделки поддержку у государства. Доходность облигаций составляла 9% годовых.

Впрочем, срок погашения этих бумаг (декабрь 2025-го) и без того подходил к концу. На балансе Jusan остаются куда более значительные (и дешевые) объёмы госпомощи, полученной, например, по программе повышения финансовой устойчивости. Судя по ответу на запрос «Курсива», отдавать её досрочно банк не собирается.

«Jusan Bank будет возвращать госпомощь в строгом соответствии со своими договорными обязательствами», – сообщили в пресс-службе банка.

Эта позиция противоречит тому, что утверждали чиновники год назад, торжественно рапортуя о репатриации группы Jusan в юрисдикцию РК. В частности, пресс-служба Минюста тогда заявляла, что «ранее полученная банком государственная помощь будет возвращена досрочно».

За период с начала года совокупные активы сектора выросли на 969 млрд тенге, или на 1,9%. Лидерство по наращиванию активов захватил Шинхан (+357 млрд тенге за четыре месяца), и практически весь этот прирост сформирован за счёт притока корпоративных вкладов (+342 млрд). Второе место занимает Forte (+226 млрд). На сумму свыше 100 млрд тенге приросли Халык (+167 млрд), Kaspi (+157 млрд) и БЦК (+150 млрд). Просадка активов наблюдается у семи игроков. В тройку аутсайдеров ренкинга вошли Bank RBK (–105 млрд тенге), Банк Китая (–100 млрд) и Евразийский (–82 млрд). Помимо них активы снизились у Al Hilal (–16 млрд), турецкого КЗИ (–12 млрд), Алтына (–9 млрд) и Нурбанка (–4 млрд).

Кредиты

Ссудный портфель сектора (здесь и далее – без учета обратного РЕПО) вырос в апреле на 416 млрд тенге, или на 1,4%. Наиболее активно наращивали кредитование в этом месяце Халык (+124 млрд тенге), БЦК (+101 млрд) и Forte (+85 млрд). За ними расположился Kaspi (+69 млрд). Снижение портфеля произошло у девяти игроков, из них худшую динамику показал Евразийский (–15 млрд).

По итогам четырёх месяцев совокупный ссудник увеличился на 1,2 трлн тенге, или на 4,1%. В разрезе отдельных игроков наибольшего прироста в абсолютном выражении добился Kaspi (+365 млрд тенге с начала года), ближайшим преследователем которого является БЦК (+298 млрд). Далее идут Халык (+177 млрд), Forte (+147 млрд) и Bank RBK (+108 млрд). В относительном выражении, если пренебречь ничтожными игроками, лучшие темпы демонстрируют Forte (+10,1%) и БЦК (+10,0%). Для сравнения: Халык и Kaspi выросли на 1,9 и 8,1% соответственно. Наоборот, сокращение портфеля произошло у семи игроков, из них наибольшую просадку допустил Jusan (–32 млрд тенге).

Безнадежная просрочка в системе выросла в апреле на 30 млрд тенге (+3,2%), а с начала года – на 95 млрд тенге (+11,0%). Главными «драйверами» апрельского роста NPL стали заемщики Kaspi, где объём необслуживаемых кредитов за месяц увеличился на 12,5 млрд тенге. Также заметный рост просрочки произошел в Bereke (+5,3 млрд), Евразийском (+4,0 млрд) и Jusan (+3,7 млрд). За весь отчетный период худшую динамику NPL показывают Евразийский (+25,5 млрд тенге с начала года) и Kaspi (+25,2 млрд). Тройку аутсайдеров ренкинга замыкает Bereke (+15,3 млрд).

Доля NPL в совокупном ссуднике увеличилась с 2,9% на 1 января до 3,1% на 1 мая. В тройку банков с наибольшим уровнем NPL по состоянию на 1 мая входят ВТБ (9,9%), Jusan (8,2%) и Нурбанк (7,5%). По данным регулятора, «покрытие провизиями неработающих займов сохраняется высоким и составляет 72,7%» на 1 мая против 75,9% на начало года.

Результат

Общая прибыль сектора по итогам четырёх месяцев выросла год к году на 11,8% и достигла 777 млрд тенге. Пятерка самых прибыльных БВУ изображена на инфографике. Убыточных игроков в секторе нет, при этом шесть банков недосчитались прибыли по сравнению с аналогичным периодом прошлого года: Bereke (–6,6 млрд тенге), Отбасы (–5,6 млрд), Сити (–4,5 млрд), а также небольшие Банк Китая (–0,5 млрд), КЗИ (–0,5 млрд) и Al Hilal (–0,3 млрд).

Пять игроков улучшили собственный прошлогодний финансовый результат более чем на 10 млрд тенге: БЦК (+19,8 млрд), Forte (+16,7 млрд), Kaspi (+12,5 млрд), ВТБ (+10,9 млрд) и Халык (+10,0 млрд). Среди них самый быстрый относительный рост (+452% в годовом выражении, но с очень низкой стартовой базы) демонстрирует ВТБ. Из банков с высокой и очень высокой базой прошлого года быстрее всех наращивают чистый доход БЦК (+56%) и Forte (+55%). Для сравнения: у Халыка и Kaspi прибыль выросла на 4,3 и 8,9% соответственно, то есть медленнее, чем в среднем по рынку.

Несмотря на стремительный рост прибыли в последние несколько лет (а именно начиная с 2022 года), ряд банков, имеющих на балансе госпомощь, не спешат возвращать её государству. Мнение Jusan по этому поводу было изложено выше. Аналогичной позиции, судя по итогам общих собраний акционеров, пока придерживаются БЦК и Евразийский: в прошлом году эти банки заработали 135 млрд и 97 млрд тенге соответственно, при этом их собственники решили не выплачивать дивиденды за 2023 год. А вот мажоритарий Bank RBK (48 млрд тенге прибыли в прошлом году) долларовый миллиардер Владимир Ким не стал отказывать себе (и миноритариям) в дополнительном вознаграждении и принял решение направить на дивиденды 24,7 млрд тенге, из которых 15,4 млрд, по информации банка, автоматически пойдут на частичное досрочное погашение госпомощи.